En FJ Atlantic, te ayudamos a crear y gestionar empresas en el extranjero. Descubre nuestras guías y consejos para expandir tu negocio globalmente con asesoría experta y soluciones personalizadas.

Guia E-Residents' : Impuestos en Estonia

Estonia cuenta con más de 110 mil e-residentes que han establecido más de 30 mil negocios. ¿Quién es un e-residente? ¿Qué significa desde el punto de vista fiscal? En este artículo puedes encontrar una visión práctica sobre la fiscalidad en Estonia, los registros y el cumplimiento para los e-residentes. Estás en el lugar correcto si necesitas información sobre la tributación de los e-residentes como personas naturales y para las entidades estonias establecidas por e-residentes.

E-residencia – ¿qué es y por qué?

La e-residencia de Estonia es una identidad digital emitida por el gobierno estonio, que brinda a una persona acceso remoto a los servicios electrónicos en Estonia. Esto te permite autenticarte de manera segura en línea y firmar documentos. Como la e-residencia permite establecer una empresa en Estonia 100% en línea desde cualquier lugar, la solución es mayormente utilizada por emprendedores globales.

E-residente ≠ residente fiscal

La e-residencia estonia no significa que la persona sea residente fiscal en Estonia. Por el contrario, el e-residente como persona natural NO es residente fiscal en Estonia. El estatus de residencia fiscal se determina considerando otras circunstancias, como el lugar de residencia actual de la persona y la duración de su estancia en Estonia. Ten en cuenta que tener la e-residencia estonia no te exime de las obligaciones fiscales en tu país de origen u otros países.

Tributación de los ingresos de un e-residente (persona natural)

Un e-residente, como persona natural, es un no residente desde el punto de vista fiscal en Estonia. Esto significa que solo los ingresos recibidos en Estonia y los salarios obtenidos por trabajar en Estonia son gravables aquí.

Salario por empleo en Estonia

En Estonia, los ingresos de los e-residentes son declarados por la persona que realiza los pagos. Los impuestos se retienen, calculan y pagan a las autoridades sin que el e-residente tenga que realizar ninguna acción. Los impuestos que se retienen del salario bruto son el impuesto sobre la renta y la prima del seguro de desempleo. El empleador debe calcular sobre el salario bruto la prima del seguro de desempleo y el impuesto social. Si el e-residente está cubierto por el sistema de seguridad social de otro estado miembro, el impuesto social en Estonia no se paga si el certificado A1 es emitido por este otro estado miembro y presentado al empleador estonio.

Honorarios de directores de una entidad estonia

Esta es una remuneración por puestos de gestión (por ejemplo, CEO o miembro del consejo de supervisión). Dichos ingresos son gravables en Estonia independientemente de dónde se realice el trabajo realmente. La declaración de impuestos y la generación de impuestos son las mismas que para el salario, excepto por la prima del seguro de desempleo, que no se aplica a los honorarios de los directores. En caso de que el e-residente esté ejerciendo un puesto de gestión y recibiendo honorarios por ello, y también trabajando activamente por salario, se debe determinar la proporción de esos dos ingresos, ya que la tributación difiere.

Ingresos por la venta de propiedades o como autónomo en Estonia

Si el e-residente obtiene ingresos de estas fuentes, debe declararlo en la declaración anual del impuesto sobre la renta y el e-residente debe pagar un impuesto sobre la renta del 20% (22% a partir de 2025).

Para presentar una declaración de impuestos en Estonia se puede usar el código de identificación personal de la e-residencia, no se necesita ningún número de registro adicional emitido por las autoridades fiscales. Todas las declaraciones se presentan a través del sistema e-MTA.

Registros fiscales para entidades legales

Si un e-residente posee una empresa registrada en Estonia, la empresa es residente fiscal en Estonia. A continuación se presentan los registros fiscales más comunes necesarios. Ten en cuenta que dependiendo del área de negocio, también puedes necesitar registros de aduanas, impuestos especiales y cargos ambientales.

Fiscalidad corporativa

No se necesita un registro especial para que la entidad estonia se convierta en pagadora del impuesto sobre la renta corporativa. Tan pronto como la empresa esté registrada en el registro mercantil, la entidad es un contribuyente.

Impuesto sobre el valor añadido (IVA)

El registro para el IVA no se considera automáticamente diferente de la fiscalidad corporativa. Una empresa puede registrarse como sujeto pasivo de IVA si tiene negocios gravables en Estonia u otras transacciones sujetas a IVA (por ejemplo, compra de bienes de la UE recibidos en Estonia). Si no y solo hay suministro extranjero o suministro exento de impuestos, no se necesita registro.

Debes solicitar el registro de IVA si tu suministro gravable en Estonia supera los 40 mil euros durante el año calendario. La solicitud para registrarse para el IVA se presenta a través del sistema e-MTA. Se debe tener en cuenta que las autoridades pueden solicitar pruebas de que el suministro gravable ha ocurrido o pronto ocurrirá.

Fiscalidad de nómina

De manera similar a la fiscalidad corporativa, la entidad estonia puede contratar empleados automáticamente, retener, calcular y pagar impuestos de nómina. No se necesita un registro adicional. Aunque ten en cuenta que, al contratar empleados, debes registrarlos en el registro de empleo antes de que comiencen a trabajar.

Cumplimiento fiscal para entidades legales

Cuando los registros están en orden, los siguientes pasos son entender cómo y cuándo se deben los impuestos.

Uso del sistema e-MTA

El principal canal de comunicación con la autoridad fiscal es el sistema e-MTA. Los e-residentes pueden utilizar los servicios electrónicos en las mismas condiciones que los estonios. El sistema se utiliza tanto para personas naturales como para entidades legales. Si un e-residente ha establecido una empresa en Estonia, el representante legal (registrado en el registro mercantil) recibe acceso a los servicios electrónicos de cliente empresarial automáticamente. Solo tienes que iniciar sesión con tu e-residencia.

En el sistema en línea puedes presentar declaraciones de impuestos, recibir documentos de las autoridades fiscales, enviar consultas a las autoridades fiscales, generar certificados (por ejemplo, para demostrar que no tienes deudas fiscales), otorgar a otros (por ejemplo, a un contador) el derecho a utilizar el sistema, recibir información sobre las calificaciones de comportamiento fiscal de tus empresas.

Ten en cuenta que el idioma oficial de trabajo de las autoridades fiscales es el estonio, aunque muchos formularios y servicios están disponibles también en inglés. La autoridad fiscal emite sus decisiones y otros documentos oficiales solo en estonio.

Fiscalidad corporativa

No se aplica la tributación anual de las ganancias en Estonia para las ganancias obtenidas y el momento de la tributación se retrasa hasta que se distribuyan las ganancias. Por lo tanto, si todas las ganancias se reinvierten, no se desencadena la tributación. El impuesto sobre la renta corporativa se aplica cuando se distribuyen dividendos. La tasa impositiva es del 20% del pago bruto, la tasa aumentará al 22% a partir de 2025. El impuesto vence el 10 del mes siguiente al pago de dividendos. Además, algunos costos específicos son gravables mensualmente. Estos costos son beneficios complementarios (también gravados con impuesto social), regalos, donaciones, costos de representación y gastos no relacionados con el negocio.

El hecho de que la empresa sea residente en Estonia no la exime de la tributación en otros países. Si la actividad comercial se lleva a cabo en otro país, las ganancias obtenidas se gravan en ese país y Estonia garantiza que no haya doble imposición. Lo mismo ocurre si la empresa se gestiona realmente fuera de Estonia.

Impuesto sobre el valor añadido (IVA)

El período fiscal para el IVA es un mes y la declaración debe presentarse y el impuesto pagarse antes del día 20 del mes siguiente. El IVA soportado de los costos relacionados con el suministro gravable puede deducirse. En caso de tener registro, se debe presentar una declaración de IVA incluso si no ocurrió ningún suministro o IVA soportado durante el mes.

Tener un número de IVA estonio no te exime de la responsabilidad de IVA en países extranjeros. Dependiendo del negocio de tu empresa, el lugar de compra/venta de bienes, el tipo de transacción (por ejemplo, bienes raíces, eventos, actividad relacionada con el transporte) y el cliente (individual o contribuyente), puede desencadenarse la responsabilidad del IVA en otros países.

Fiscalidad de nómina

En caso de que la empresa tenga empleados en Estonia (e-residente u otros, residentes o no residentes), los impuestos de nómina se reportan y pagan el 10 de cada mes siguiente al pago del salario. Los impuestos que se retienen de tu salario bruto son el impuesto sobre la renta del 20% (22% a partir de 2025) y la prima de seguro de desempleo del 1,6%. El empleador debe calcular sobre el salario bruto la prima de seguro de desempleo del 0,8% y el impuesto social del 33%. Los beneficios complementarios ofrecidos a los empleados también son gravables (impuesto sobre la renta corporativa, impuesto social). En caso de que los empleados de tu entidad estonia sean no residentes que trabajen fuera de Estonia, se debe seguir el sistema fiscal de nómina de esos países.

¿Estás pensando en solicitar la e-residencia en Estonia?

¿Ya eres e-residente en Estonia y buscas a alguien que te ayude a ordenar los impuestos y sea tu propio asesor fiscal? Nuestro experto en impuestos estará encantado de ayudarte y pensar junto contigo.

Otros Artículos

¿Cómo Mover Tu Negocio Fuera de España? Guía Completa y Claves para Elegir la Mejor Ubicación

Expandir o trasladar tu negocio fuera de España puede ofrecer numerosos beneficios, desde ventajas fiscales y un entorno empresarial más amigable hasta acceso a nuevos mercados y clientes internacionales. Sin embargo, el proceso de trasladar un negocio a otro país puede ser complejo y requiere una planificación meticulosa.

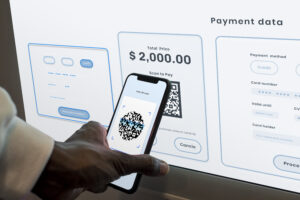

Los Retos de Conseguir una Pasarela de Pagos para Negocios de Alto Riesgo

En el mundo del comercio electrónico y los negocios en línea, la elección de una pasarela de pagos adecuada es crucial. Para muchos negocios, especialmente aquellos clasificados como de alto riesgo, obtener una pasarela de pagos puede ser un desafío significativo. En este artículo, exploraremos los retos asociados con la obtención de una pasarela de pagos para negocios considerados de alto riesgo y ofreceremos algunas estrategias para superar estos obstáculos.

Ventajas Fiscales de una LLC en EE.UU. para Residentes Españoles con Actividades Fuera de EE.UU.

Establecer una LLC (Limited Liability Company) en Estados Unidos puede ser una estrategia fiscalmente ventajosa para residentes españoles, especialmente si el establecimiento permanente y las actividades se realizan fuera de EE.UU. En este artículo, exploraremos cómo una LLC en EE.UU. puede ofrecer beneficios fiscales específicos en este contexto, centrándonos en impuestos y cómo optimizar la carga fiscal global.

La Elección Inteligente para tu Éxito Empresarial

¿Por Qué Elegirnos?

Elegir FJ Atlantic significa optar por una empresa que valora la transparencia, la eficiencia y la satisfacción del cliente. Estamos aquí para apoyar a las empresas y sus directivos en cada paso del camino, ofreciendo soluciones personalizadas y un soporte integral.

Gracias por confiar en nosotros. Estamos aquí para ayudarte a alcanzar el éxito empresarial.